海博思创IPO:短债压顶流动性风险严峻 业绩增长高度依赖政策驱动 研发费用率远低于可比公司且“水分”不低

- 国际

- 2024-12-17 19:40:07

- 355

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:君

日前,海博思创科创板IPO过会并提交注册。

海博思创本次拟公开发行股票数量为4443.25万股,预计募集资金78284.16万元,其中年产2GWh储能系统生产建设项目、储能系统研发及产业化项目、数字智能化实验室建设项目、营销及售后服务网络建设项目及补充流动资金分别使用29939.31万元、16428.28万元、12225.09万元、4691.48万元及15000.00万元。

截至今年9月底,海博思创负债规模高达65.44亿元,资产负债率为70.05%。今年前三季度,公司实现营业收入51.98亿元,净利润3.12亿元,经营活动现金净流出15.21亿元。

业绩增长高度依赖政策驱动 价格战下储能系统毛利率持续下滑

海博思创是国内领先的电化学储能系统解决方案与技术服务提供商,专注于电化学储能系统的研发、生产、销售,为传统发电、新能源发电、智能电网、终端电力用户等“源-网-荷”全链条行业客户提供全系列储能系统产品,提供储能系统一站式整体解决方案。公司亦为新能源工程机械和新能源汽车领域的客户提供动力电池系统产品。

2021年至今年上半年,海博思创的营业收入分别为8.38亿元、26.26亿元、69.82亿元和36.87亿元,2021年至2023年复合年均增长率为188.67%。扣非后归母净利润分别为-570.46万元、12689.88万元、56141.76万元和28333.57万元,盈利能力大幅提升,经营业绩呈快速增长趋势。

海博思创主营业务收入主要来源于储能系统的生产和销售。2021年至今年上半年,公司储能系统的收入分别为6.53亿元、24.56亿元、69.27亿元和36.5亿元,占主营业务收入比重分别为78.52%、94.61%、99.30%和99.04%,2021年至2023年的年均复合增长率达到225.62%。

然而,随着电化学储能行业快速发展,众多厂商纷纷切入储能系统领域,市场竞争白热化。自2023年上半年开始,储能行业的价格战愈演愈烈,储能电芯及系统价格不断下探并延续至今。

今年上半年,公司储能系统平均单价为0.81元/Wh,同比大幅下降27.03%。2021年至今年上半年,公司储能系统业务的毛利率分别为24.80%、23.05%、20.02%及19.00%,呈现逐年下降趋势,或成为公司未来经营的“硬伤”所在。

需要指出的是,公司储能系统收入快速增长的背后,高度依赖政策驱动。

2021年以来,我国在“碳达峰、碳中和”国家战略目标驱动下,陆续推出《“十四五”新型储能发展实施方案》《完善储能成本补偿机制助力构建以新能源为主体的新型电力系统》《关于进一步推动新型储能参与电力市场和调度运用的通知》等一系列储能产业支持政策,储能系统业务客户需求大幅增加,电化学储能装机规模呈高速增长势头。

2022年、2023年,受各地区“十四五”相关政策影响的储能系统收入占到公司营业收入的一半左右。换言之,公司快速增长的业绩高度依赖政策驱动,是否具备稳定性和可持续性仍待观察。

资产负债率超70% 经营现金净流出15亿

公司资产结构及现金流状况也不容乐观。

2021年至今年上半年,公司负债规模分别为13.45亿元、48.86亿元、68.43亿元和50.93亿元;资产负债率分别为47.55%、74.58%、74.12%和65.00%,远超同行业平均水平;流动比率分别为 1.85、1.23、1.24和1.37,速动比率分别为1.15、0.75、0.87和1.14,均低于同行业可比公司平均值,且呈现逐年下降趋势。

招股说明书显示,各期末负债规模处于较高水平,主要系公司按节点分期收款结算模式使得相应的合同负债和应收账款余额较高,储能系统合同规模较大需要不断备货生产使得存货和应付账款、应付票据余额较高。

截至今年6月底,海博思创应收票据、应收账款、应收款项融资及合同负债期末余额分别为4184.39万元、22.85亿元、1169.64万元和9.88亿元,合计高达33.26亿元,较期初大幅增长46.16%,远超本期营收增速的24.52%。受应收账款余额及账龄增长的影响所致,海博思创2021年度至今年上半年应收账款坏账损失不断增长,分别为-1751.51万元、-4037.64万元、-6845.64万元和-3863.58万元。

由于部分客户付款流程较长,或经营未达预期,现金流紧张,导致回款较慢,公司应收账款逾期金额逐年增加。2021年至2023年,公司逾期应收账款余额为1.89亿元、2.5亿元和3.83亿元,逾期应收账款占比分别为59.30%、44.74%和24.93%。

今年上半年,公司逾期应收账款余额高达6.21亿元,2023年同期为2.45亿元,同比大幅增长153.47%;逾期应收账款占比为25.21%,同比上升10.42个百分点。应收账款的持续快速攀升,通常意味着公司在业务链上处于弱势地位。

负债高企之下,叠加应收账款、存货占用大量资金,今年前三季度,公司经营活动产生的现金净流出15.21亿元,同比下降45.27%,现金流状况急剧恶化。

截至今年6月底,公司货币资金为19.54亿元,其中银行存款仅有2.82亿元,占比仅一成;高达19.72亿元的货币资金为保函保证金、银行承兑汇票保证金,使用权受到限制。而短期借款、一年内到期的非流动负债分别为4.64亿元、3596.55万元,直接的资金缺口(以银行存款计算)达2.18亿元,面临较大的短期偿债压力

值得重点关注的是,受中裕酒店案件的影响,法院从2021年8月11日开始冻结公司名下银行存款3315.53万元,于2022年4月25日补充冻结公司名下银行存款1665.48万元,两次冻结共计4981.01万元。2024年6月末,上述被冻结资金被法院扣款2709.82万元。

2019年4月22日,安装于中裕酒店地下二层配电间电池储能室发生火灾,造成过火间电池柜设备不同程度损坏,以及未过火的电气室有烟熏痕迹和部分塑料材料热辐射变形。在该案中,海博思创系直接设备提供方,另一被告杉杉能源负责调试运维。

目前该案仍未完结,公司于2024年6月28日提交再审申请。

研发费用“水分”较大 关联交易公允性存隐忧

科创板属性评价标准之一为“最近三年累计研发投入占最近三年累计营业收入比例≥5%,或最近三年累计研发投入金额≥8000万元”。

2021年至2023年,海博思创的研发费用分别为5593.78万元、9410.02万元和17856.62万元,累计研发投入32860.42万元,累计超过8000万元,但占最近三年累计营业收入比例却仅为3.15%。

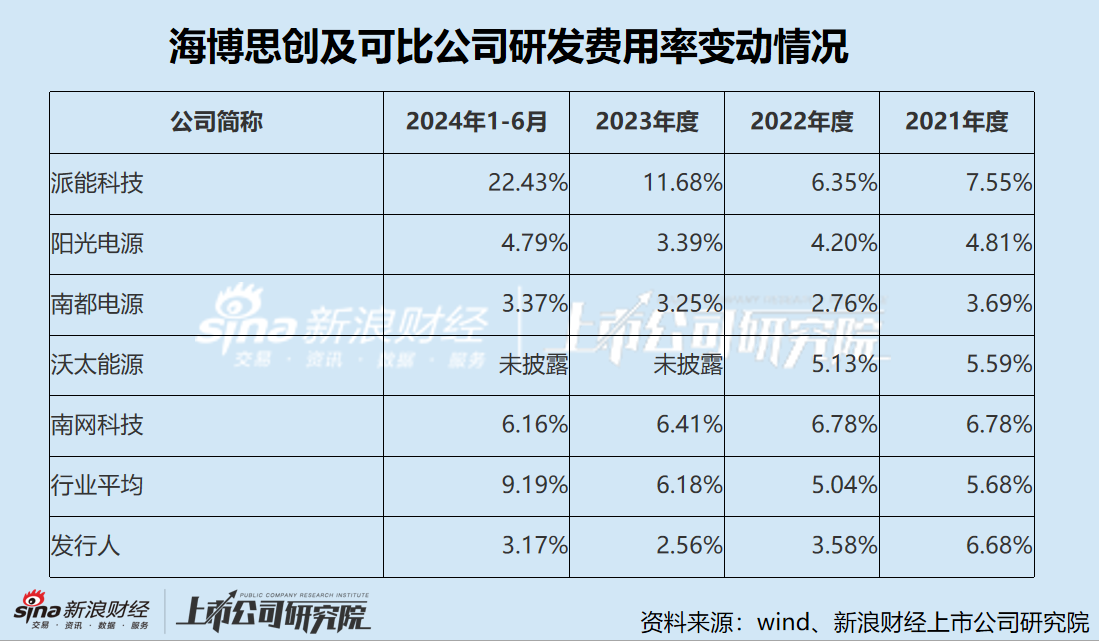

随着近年来收入快速增长,海博思创研发投入占营业收入比例毛利率不仅远低于同行业可比公司,甚至呈现出了完全相反的走势。2021年至今年上半年,公司研发费用率分别为6.68%、3.58%、2.56%和3.17%,行业均值分别为5.68%、5.04%、6.18%和9.19%。

此外,海博思创研发投入本就偏低,还有较大“水分”。

2022年至今年上半年,公司计入研发费用的股份支付金额分别为786.6万元、3880.14万元和1611.85万元,占研发费用的比例分别为8.36%、21.73%和13.78%。若剔除股份支付的影响,2022年至今年上半年,公司研发费用率将变为3.28%、2.00%和2.74%,与同行差距进一步扩大。

根据《监管规则适用指引——发行类第9号:研发人员及研发投入》,发行人将股份支付费用计入研发支出的,应具有明确合理的依据,不存在利用股份支付调节研发投入指标的情形。

2021年至今年上半年,海博思创研发人员数量分别为94人、137人、169人和254人,占员工总数的比例分别为27.33%、35.96%、25.57%和28.64%。2021年至2023年,公司研发人员的人均薪酬及涨幅明均显低于销售人员和管理人员。

截至今年6月底,海博思创拥有138项专利,其中发明专利62项,实用新型专利60项,外观设计专利14项,海外专利2项。可比公司派能科技、阳光电源、南网科技有用的发明专利数量均远超公司,分别为296项、1686项和357项。

目前,公司拥有14家参股、合营或联营公司,关联交易风险需引起关注。2021年至今年上半年,公司向关联方采购的金额分别为7678.61万元、8686.04万元、10743.17万元和3376.62万元,占采购金额的比例分别为6.99%、2.49%、1.98%和2.32%;向关联方销售的金额分别为20290.61万元、80386.27万元、98850.11万元和12742.69万元,占营业收入的比例分别为24.22%、30.61%、14.16%和3.46%。

公司的关联方客户及关联方供应商主要系与大型电力集团等成立的合资公司,包括新源智储、海博景能等。2022年、2023年,公司向新源智储及其子公司的(已实现最终销售)销售收入分别为7.2亿元和8.88亿元,占营业收入的比例分别为28.04%和26.79%。

此外,前五大供应商南通博斯格成立仅一年左右,便与海博思创签订了高达数亿元的采购合同。天眼查显示,南通博斯格成立于2023年5月17日,注册资本5000万元人民币,实缴资本为6万元人民币,员工数量仅有6人。2023年、今年上半年,公司向南通博斯格的采购金额分别为2.42亿元和1.7亿元,分别占当期采购总额的4.45%和11.72%,呈现快速上升趋势。

发表评论