资管子公司设立在即!西部证券前三季度营收净利遭遇双杀

- 体育

- 2024-12-20 14:24:06

- 138

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

本文源自:机构之家

近日,证监会官网显示已接收西部证券提交的《证券公司专业子公司设立审批》申请。据财联社报道,这一专业子公司正是西部证券筹划已久的资产管理子公司。

西部证券于2024年10月29日公告称,拟出资10亿元人民币设立全资资产管理子公司。该子公司获准设立并取得经营许可(金麒麟分析师)后,将承接西部证券的证券资产管理业务,同时相应变更西部证券经营范围并撤销其上海证券资产管理分公司。

西部证券公告表示,设立资产管理子公司的目的是为了聚焦主动管理,进一步提高业务运作效率,促进资产管理业务专业化发展,建设专业化的资产管理业务人才体系和发展平台,提升市场竞争力,提高客户服务能力。

易储通业绩欠佳、费率偏高

从资管业务的规模来看,西部证券资产管理业务展现出显著的上升趋势。2021年末,西部证券资管业务规模为142.27亿元,到2022年末增长至271.55亿元,同比增长高达90.87%。2023年末,这一数字进一步上升至321.75亿元,同比增长18.49%。2021年至2023年的年均复合增长率高达50.38%。2024年6月末,达到349.18亿元,较2023年末增长8.53%。

资料来源:联合资信

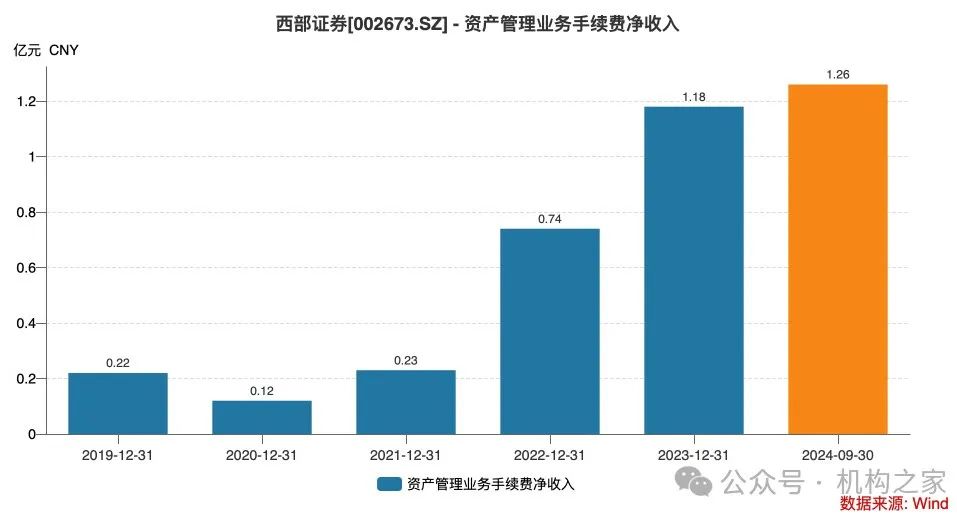

收入增长方面同样呈现出强劲势头。2021年,西部证券资管业务手续费净收入为0.23亿元,2022年增长至0.74亿元,同比增长221.74%。2023年,这一数字进一步提升至1.18亿元,同比增长60%。2021年至2023年,该业务手续费净收入的年均复合增长率达到126.47%,高于同期规模增长率。这意味着西部证券不仅扩大了资管业务规模,还显著提高了单位规模的收入贡献,表明公司在产品结构优化和收入质量提升方面取得了不错的成效。

从业务结构来看,2021年至2023年间,西部证券资产管理业务结构经历了较大变化。专项资产管理业务一直是公司资管业务的主要构成,且其占比整体呈上升趋势。2023年末,专项业务占比达到57.25%,较2021年末的40.44%显著提升。与之形成鲜明对比的是定向业务占比的持续下降,从2021年末的26.46%降至2023年末的8.97%。

这种结构性变化反映了西部证券在资管业务战略上的调整。公司逐步减少对定向业务的依赖,转而加大对专项业务的投入。这一战略调整与行业趋势相符,也体现了公司对市场需求变化的积极响应。

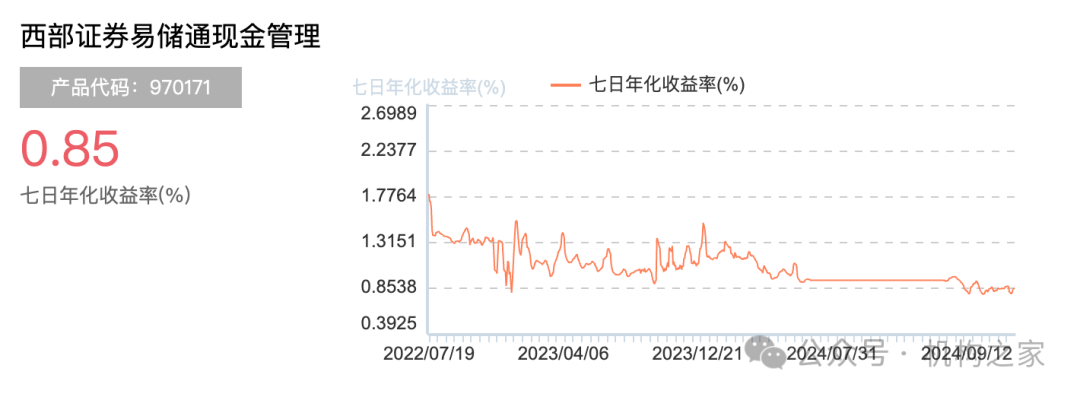

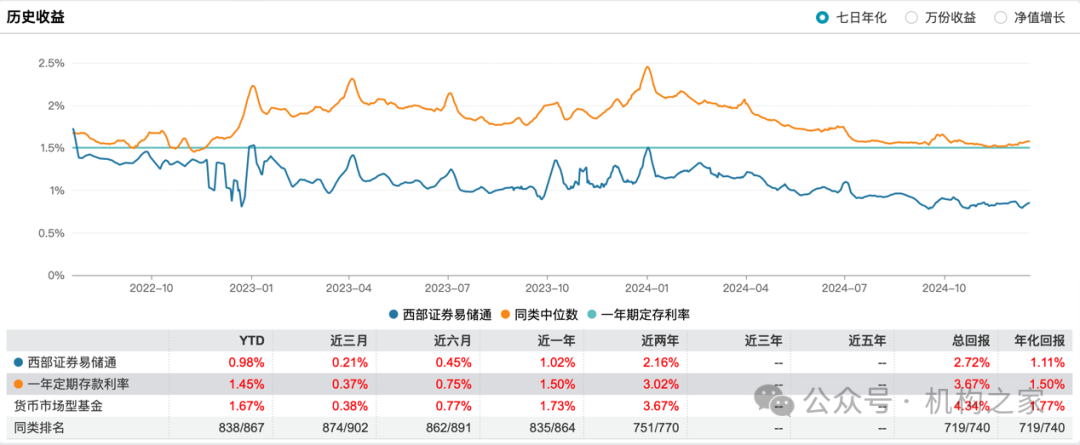

值得关注的是,西部证券资管旗下有一款参照公募基金运作的大集合产品:西部证券易储通。

Wind数据揭示了该产品的惨淡成绩:从年初至今、近三个月到近两年的多个时间维度,其收益率均显著落后于一年期定期存款利率和货币市场基金的同业水平。例如,年初至今的收益仅为0.98%,与货币市场基金1.67%的水平相去甚远,在同类产品中排名更是垫底,位列838/867。

资料来源:Wind

更令人唏嘘的是,该产品的费用结构明显高于同类平均水平。管理费率高达0.7%,远超同类产品0.25%的平均水平;销售服务费率为0.25%,亦显著高于行业平均的0.15%;托管费率0.05%略低于同类平均0.06%的水平。这种“高收费、低回报”的特征,无疑会侵蚀投资者的收益。

资料来源:Wind

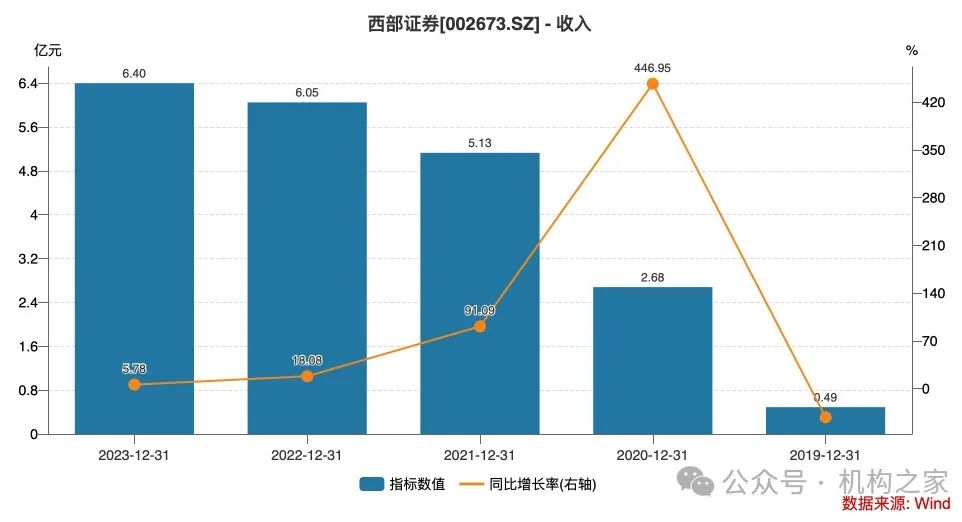

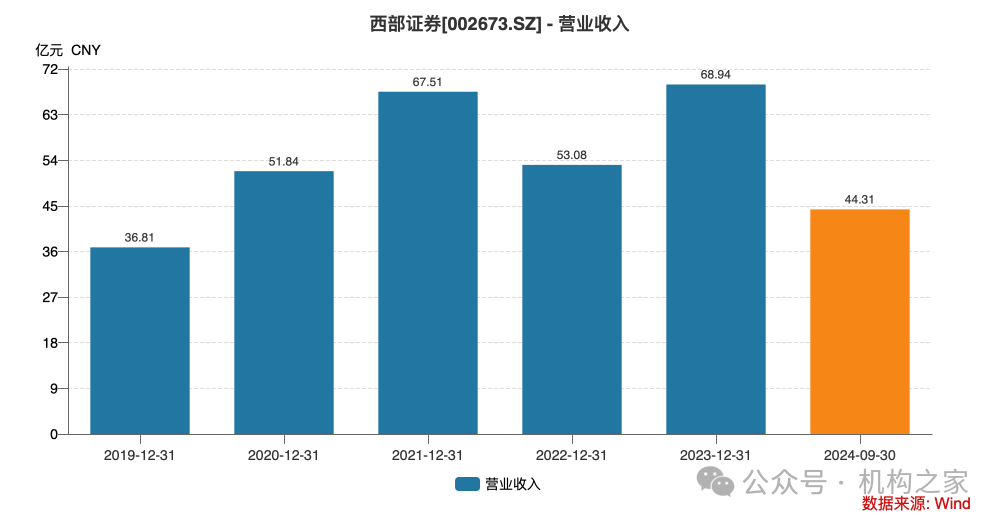

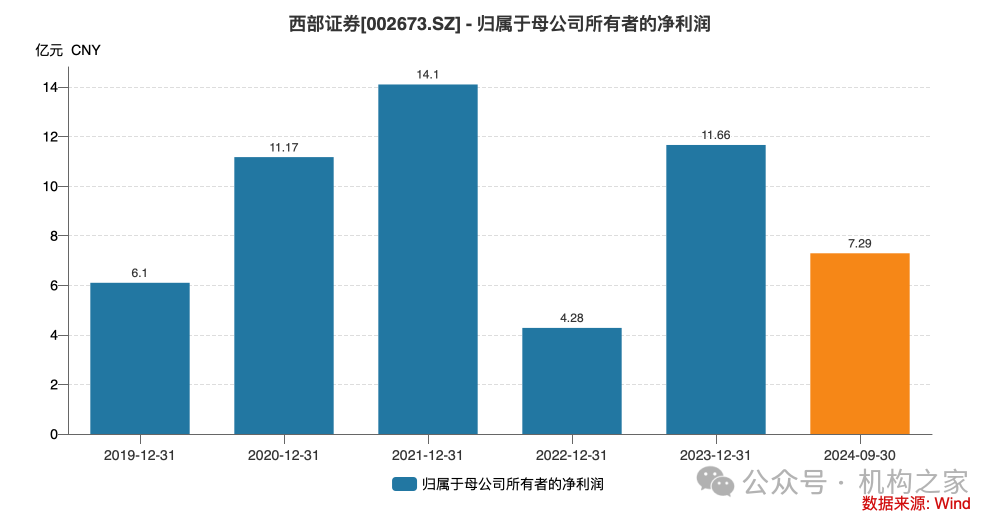

从西部证券整体业绩来看,Wind数据显示,2024年前三季度,西部证券实现营业收入44.31亿元,同比大幅下滑22.59%;归母净利润则降至7.29亿元,同比减少16.82%。营收、净利的双重下滑主要源于核心业务和其他收入均出现萎缩。其中,投行业务手续费净收入同比锐减38.23%,仅录得1.62亿元。同时,作为重要收入来源的其他业务收入(主要是大宗商品贸易收入)同比减少33.55%,降至18.30亿元,进一步拖累了整体业绩表现。

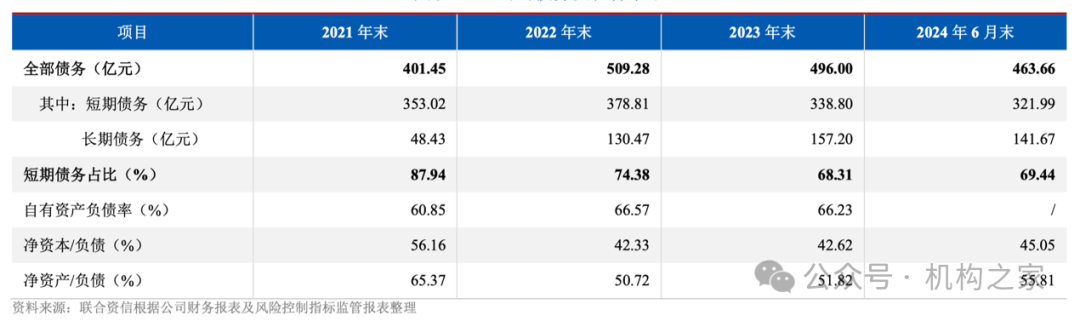

联合资信的信用评级报告更是揭示了西部证券短期偿付压力的严峻性。从2021年至2024年6月,公司债务规模与结构均经历了显著变化。2021年末,公司债务总额为401.45亿元,其中短期债务占比高达87.94%。此后,公司通过多元化融资和主动债务管理逐步优化债务结构。2022年末,债务总额上升至509.28亿元,短期债务占比降至74.38%;2023年末,总债务微降至496.00亿元,短期债务占比进一步下降至68.31%。

然而,2024年6月末,尽管公司债务总额缩减至463.66亿元,但其中一年内到期的短期债务高达398.71亿元,占比87.76%,显示出短期偿付压力仍然突出。相比之下,1-2年到期债务和2年以上到期债务的占比分别为3.33%和8.92%,期限结构偏短期问题依然显著。

资料来源:Wind

发表评论