头部券商,被索赔超15亿元

- 体育

- 2024-10-13 22:51:04

- 949

登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

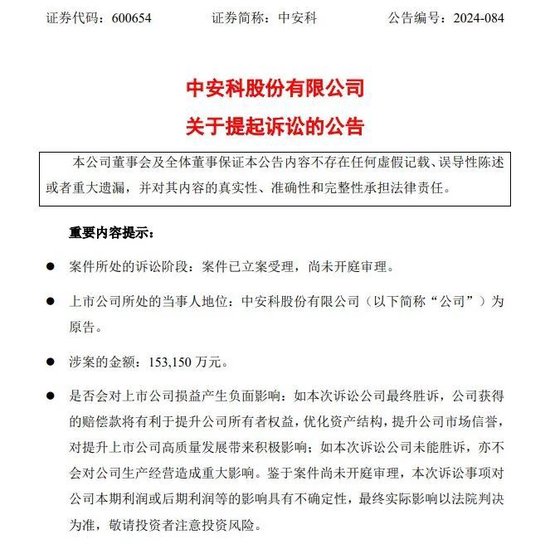

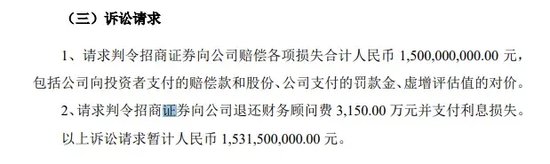

10月11日晚间,中安科披露,招商证券作为公司重大资产重组独立财务顾问,因未能按照约定依法勤勉尽责,导致公司遭受损失,公司向上海金融法院提起诉讼。中安科请求判令招商证券向公司赔偿各项损失合计15亿元。

据悉,这一金额包括中安科公司向投资者支付的赔偿款和股份、公司支付的罚款金、虚增评估值的对价。

此外,中安科请求判令招商证券向公司退还财务顾问费3150万元并支付利息损失。以上诉讼请求暂计15.315亿元。

以“未勤勉尽责”为由

中安科起诉招商证券

2024年10月10日,中安科公司收到了上海金融法院送达的《受理通知书》(2024)沪74民初884号。截至公告披露日,该案件尚未开庭审理。

2013年5月和2014年8月,中安科分别与招商证券签订《关于重大资产重组项目之财务顾问及持续督导协议》《关于重大资产重组项目之财务顾问及持续督导协议之补充协议》,约定招商证券为公司的重大资产重组提供独立财务顾问及持续督导服务。2015年1月23日,在招商证券全程指导与参与下,公司新增股份完成登记,本次重大资产重组完成。

2021年5月和2022年9月,上海市高级人民法院、中国证监会已对招商证券分别作出了《民事判决书》《行政处罚决定书》,认定招商证券在为公司提供重大资产重组财务顾问服务的过程中出具的文件存在误导性陈述,未勤勉尽责,并给予招商证券及项目主管人员处以行政处罚。

在中安科看来,因招商证券作为公司重大资产重组项目的独立财务顾问,未能按照约定依法勤勉尽责履行财务顾问的职责,专业判断出现严重错误,导致公司在重组项目中信息披露出现误导性陈述、虚假记载,致使公司遭受行政部门处罚,向投资者支付了巨额赔偿;招商证券亦未能对本次重组活动进行必要的尽职调查,未能帮助公司识别重组项目中的重大风险,对本次重组交易定价的公允性发表了错误意见,导致重组置入资产评估值严重虚增,严重损害了公司的利益,导致了公司重大损失。

中安科前身飞乐股份于1990年上市,是沪市“老八股”之一。2014年12月,该公司重大资产重组购买中安消技术有限公司(简称“中安消技术”)100%的股权完成股权过户及工商变更,其主营业务变更为安防系统集成及运营服务、产品制造。2015年3月,上市公司更名为中安消股份有限公司,并于2018年5月再次更名为中安科股份有限公司。

自2017年被“ST”开始,中安科连续多年徘徊在退市边缘,直到今年6月底才得以“摘帽”,转危为安。

中安科预计,本次公告的诉讼对公司本期利润或期后利润等或产生影响。“如本次诉讼公司最终胜诉,公司获得的赔偿款将有利于提升公司所有者权益,改善公司资产质量,优化资产结构。如本次诉讼公司未能胜诉,亦不会对公司生产经营造成重大影响,公司向投资者赔付款项在《重整计划》中已足额计提偿债资源,目前赔付工作已基本进入收尾阶段。”中安科表示。

2016年12月22日,因公司涉嫌违反证券法律法规,中国证监会决定对中安科进行立案调查。2019年5月30日,该立案调查结果落地,中安科遭中国证监会下发《行政处罚决定书》《市场禁入决定书》。

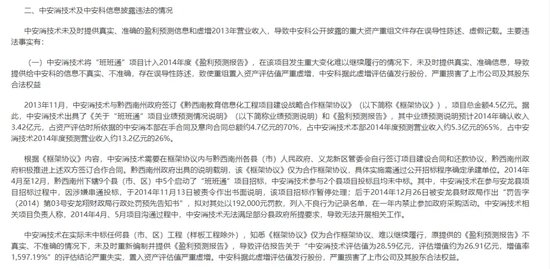

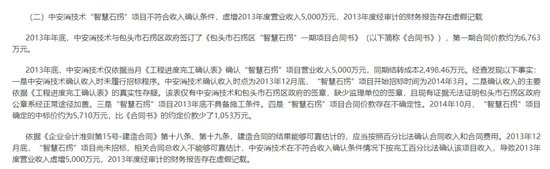

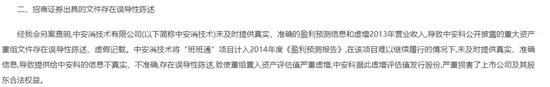

经查,中安消技术作为重大资产重组的有关方,将“班班通”项目计入盈利预测,但在该项目发生重大变化难以继续履行的情况下,未及时重新提供《盈利预测报告》,导致其评估值严重虚增,并且虚增2013年营业收入5515万元。中安科据此披露的重大资产重组文件存在误导性陈述、虚假记载。

中安消技术将“班班通”项目计入2014年度《盈利预测报告》,在该项目难以继续履行的情况下,未及时提供真实、准确信息,导致评估报告关于“中安消技术评估值为28.59亿元,评估增值约为26.91亿元,增值率1597.19%”的评估结论严重失实,置入资产评估值严重虚增。中安科据此虚增评估值发行股份,严重损害了上市公司及其股东合法权益。

律师:本质为解决上市公司与中介机构的连带责任划分问题

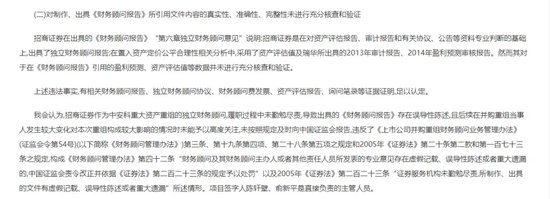

2022年8月,招商证券遭证监会立案调查。同年9月,证监会对招商证券下发《行政处罚决定书》。证监会认为,招商证券在出具的《财务顾问报告》“第六章独立财务顾问意见”说明:招商证券是在对资产评估报告、审计报告和有关协议、公告等资料专业判断的基础上,出具了独立财务顾问报告;在置入资产定价公平合理性相关分析中,采用了资产评估值及瑞华所出具的2013年审计报告、2014年盈利预测审核报告。然而其对于在《财务顾问报告》引用的盈利预测、资产评估值等数据并未进行充分核查和验证。

“随着证券资本市场的改革和从严监管进行深水区,证券虚假陈述民事赔偿机制运作也愈发成熟。一般情况,承担证券虚假陈述赔偿责任的主体范围包括上市公司、实控人、董监高、中介机构等主体。”广东信达律师事务所高级合伙人洪灿表示。

他认为,民事判决通常解决的也是投资者与上述主体之间的赔偿责任问题,但在上市公司、实控人、董监高、中介机构内部的责任划分如何解决却比较鲜见。本次中科安起诉招商证券要求其承担赔偿责任,本质上就是解决上市公司与中介机构的连带责任划分问题。

“以(2021)沪74民初3271号陈建新与中安科股份有限公司等证券虚假陈述责任纠纷一审民事判决书为例,上海金融法院判决中安科赔偿原告投资损失共计303余万元,中安消承担连带责任,招商证券在25%的范围内承担连带责任,瑞华会计师事务所在15%的范围内承担连带责任。”他说。

洪灿说:“上海金融法院解决了投资者的赔偿问题,投资者可以在上述判决的责任主体的应当承担的责任范围内向任一方追责,但并不解决连带债务人之间的内部责任划分问题,因此就催生了包括中安科诉招商证券、康美药业诉前实控人及正中珠江会计师事务所等衍生的证券虚假陈述责任纠纷案件。”

“随着证券监管机构的从严监管力度不断加大、对中介机构‘看门人’责任的不断压实,证券中介机构涉证券虚假陈述索赔诉讼的风险也在不断加大,这也更加要求中介机构在提供证券服务业务时尽到勤勉尽责职责、恪尽职守,按照相关业务规则为证券的交易及相关活动提供服务,方能行稳致远,基业长青。”洪灿说。

发表评论